確定申告に向け、経費に関する勉強を続けます。

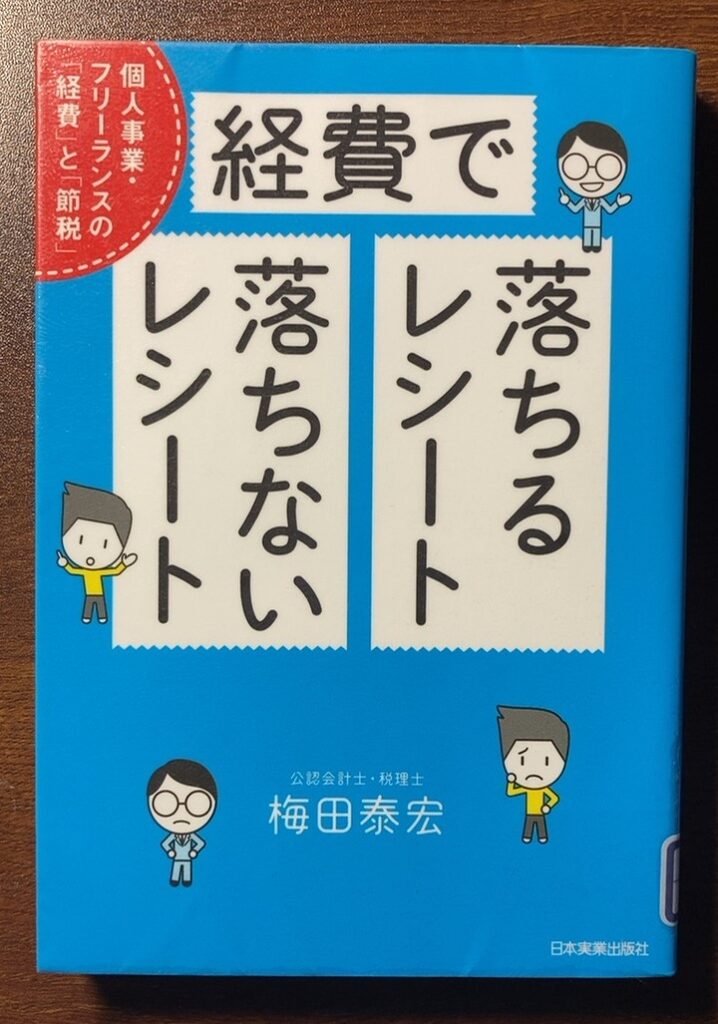

本書について

本書は公認会計士で税理士でもある梅田泰宏氏によるもので、表紙には『個人事業・フリーランスの「経費」と「節税」』とのコピーもありますね。

出版は2014年なので、もしかするとその後に関連の法律や規定が変わっている可能性がありますのでご注意願います。

本書を読んでメモしたところ

本書を読み参考になると思ってメモしたものを列記すると

○ある程度高額の商品を購入する場合は、ちゃんと「宛名」が入った領収書のほうが良い(レシートは宛名の記載がないため)

○多少の備品や軽食はレシートで十分(わざわざ領収書をもらう必要はない)

○領収書を経費で落としたかったら、「仕事で使った」と説明できるようにしておくこと

○売上が年に1000万円を超えれば、消費税納付義務がある

▷売上が1000万円以下なら免税となり、法律上納付義務はなく、もらった消費税は「雑収入」

○個人のライターはクライアントに消費税を請求できるし、請求しないと源泉徴収されての入金なので、両者の金額差は結構大きい

○サラリーマンは会社が後ろ盾となって社会的信用がつき、フリーランス・個人営業は収入、利益が社会的信用につながる

○領収書が領収書であるための要件、①宛名、②日付、③金額、④領収者(領収書の発行者)の情報

○宛名は少額なら「上様」でも大丈夫だが、高額の領収書の場合は会社名や個人名で書いてもらう

○領収書で「上様」が通用するように、宛名は必須ではなく、よって元々宛名のないレシートでも可

○印紙や発行者の印鑑がない領収書でも構わないが、発行者の情報(住所や電話番号)がないのはマズい

○飲食店などで「そちらで書き込んで」と白紙の領収書を渡されても、自分で書き込めば犯罪となるので店側に書いてもらう

○店側が間違った記載していた場合もこちらで訂正せず、店側に訂正してもらう。それが困難なら、間違っている旨や正しい数字などを示した報告書を作成し、領収書に添付しておくと良い

○ネット通販で商品を買ったりした場合、取引内容確認のメールや取引画面のプリントアウトも領収書の代わりになる

○クレジットカードが通知する、一定期間におけるカード利用状況を明細の形にしたものも領収書の代わりになる

○仕事用と私物を一緒に購入する場合、いちばん良いのは別々に2回レジを通ること。一度に支払った場合は、仕事用の部分だけマーカーしておき保存する

○領収書の整理と保存は月別に封筒に入れたり、A4のコピー用紙やノートに日付順に貼っていく

▷その上で、帳簿のナンバーと相番を振っておけば帳簿から辿れる

○フリーランスでも、個人の銀行口座と、仕事の銀行口座は分けておくこと

▷仕事に関するものは仕事の口座から出すのが基本。入金もそちらにしてもらう

▷個人の口座からお金を出して仕事に必要なものを買った場合、個人が立て替えたことにしてあとで精算する

○帳簿類の保存期間(青色申告の場合)

▷帳簿7年、決算関係書類7年、現金預金取引等関係書類7年(前々年分所得300万円以下なら5年)、その他の書類5年

▷領収書は「決済関係書類」なので7年

○青色申告の場合、仕事用の物品を購入する際、「30万円未満のものはその支出年度の必要経費でOK」という特典がある(ただし、総額300万円まで)

○勘定科目の名前は自分で自由につけて構わない。何でも「雑費」に入れると、雑費が多くなり目立って疑われやすくなる

▷仕事上、事務用品が多い場合は、「消耗品」とは別に「事務用消耗品」を作るのも手

▷なるべく費目ごとに金額をバラすこと

○節税のコツは、金額の大きい領収書、金額の大きい経費をしっかりと認めてもらうこと

▷自宅が仕事の場合、家賃をある程度必要経費で落とせる。

▷喫茶店でばかり作業してその喫茶代を経費とすることと、家賃の按分とどちらが節税か

○フリーランスが旅行する際に経費で落とす方法は、「取材旅行」にすること

▷「箱根温泉レポート」といった企画書を作り、万が一ボツになったものでも原稿を残しておく

▷これなら、全額は厳しくても6割、7割は「企画取材費」といった名目で経費になる

▷実際に活字になれば言うことなしだが、最低限、企画書ぐらいは作っておく

▷ブログをやっていたら、そこに書くだけで税務調査官の心象も大分違う

▷ただし、通常ほとんど個人的なことしか書いていないと、仕事に関係ないと言われる可能性がある

▷「ライター〇〇の文書力アップブログ」というものだったら、結構放り込めるはず

▷とりあえずそこに書いておけば、実質的には「日記」でも、「Webで発信することで、将来的に仕事に結びつくかもしれません」「いわば取材旅行です」というふうに税務調査官に言うこともできる

▷税務調査官が厳しくて旅行費全額は無理でも、半額くらいは必要経費になるかもしれない

○おそらくライターなどは、経費の中で一番多いのが「図書費」。仕事柄、新聞や出版物などから、いろんなネタを拾ってきているはずだから

▷これは必要経費だといえる。税務調査で「これは本当に仕事に生かされているのか」と言われても、「インスピレーションを得ている」と言えば良いワケ

▷ただし、単にインスピレーションを得ている、だけでは税務署も納得しない

▷出版物を100%経費にするのか、50%なのか、「必要経費性の基準」を自分の中に保っておくこと

▷これは個人個人が「常識と社会通念」に照らし合わせて考えるもの

▷できれば「この仕事に、こう活きた」という資料、例えば自分が書いた記事と、参考にしたモノなどを持っておくと良い

▷何もしないで、すべての出版物を必要経費にしてくれ、というのはちょっと甘すぎる

○ライターが1人、レストランで外食する場合、食事しながらパソコン打っているとか、アイデアを練っていたとか、納得できる説明がないと食費は仕事の経費にはならない

○この日は食事をしながら仕事の企画を練っており、その企画書もあると言えれば経費となるかも

○自宅兼事務所を賃貸している場合には、家賃の何割かは必要経費にできる

▷事務所として使っている面積が、全体の何%かという問題

▷2DKで、1部屋が資料室か何か、1部屋が完全な仕事場で、残りのダイニングキッチンはプライベートとすれば、5割か6割にしておけばいい

▷水道光熱費も、この割合を基準に按分する

▷デスクワークが多くて、パソコン関連機器をガンガン使っているなら、電気代は6割か

▷携帯や固定電話代はもうちょっと認められるかもしれないが、8割ぐらいが限度では

▷水道代やガス代に関しては、水やガスを使ってデスクワークするわけではないから、2割か3割

▷トイレットペーパーやティッシュも使うので、これらこまごましたものは3割から5割くらい

といった感じです。

感想と学び

やはり本書でも、最終的に「 領収書を経費で落としたかったら、『仕事で使った』と説明できるようにしておくこと 」が大切と説いています。

正々堂々と、明確に説明できることが重要だと肝に銘じます。

また、「フリーランスは収入、利益が社会的信用につながる」という言葉は、まさにそのとおりですが耳に痛い。

フリーでプロのライター、ブロガーとして個人事業主の申請を行っていますが、2年目が終わりそうなのに未だ無収入。

つまり今の私は社会的信用がないし、銀行もお金を貸してくれないわけですね。

本書は税理士とフリーランスのライターによる対話形式で話が進みますが、ライターであるため「企画書」というワードが出てきます。

旅行を「取材旅行」として経費で落とすために企画書を作ったり、食事代を経費とするために食事をしながら企画を練った証として企画書を残しておくなど。

しかし、ブログメインの人の場合、どうなんでしょう。

雑誌等に寄稿するライターなら企画書を書くのでしょうが、ブロガーは企画書など書かないでしょう。

ネタ帳的なものを用意しておけば良いのでしょうか?

あと、一番ためになったのが、自宅兼事務所の按分の程度が数字を出して解説されている点。

本書では2DKが想定されていますが、我が家は1Kの極小アパート。

この按分に付いては改めて考えることにして、それを記事にする予定です。

感想は以上になります。

家賃を按分するように、その他のいろいろな経費についても100%全てを経費とするのではなく、

「常識や社会通念」に反しない程度で考えれば良いと学べた点は大きいですね。

これまでは、その費用全てを経費にすることばかり考えており、ちょっと無理じゃないかと感じることも多かったので。

とりあえず、初心者の私には得るものが多い本でした。

コメント